みなさん、こんにちは。

カズです。

2024年から始まる「新NISA」で配当金をもらえる投資をやってみたい。と思っているんだけど、日本の高配当株ってどうなんだろうと思っている人もいるのではないでしょうか?

SBI証券と楽天証券は、国内株式の取引手数料の無料化を発表しました。

国内株式の現物取引、信用取引のそれぞれの手数料が無料となるもので、SBI証券は9月30日から、楽天証券は10月1日から手数料が無料で取引が行えるようになっています。

最近の日本の株式市場は好調で、日経平均株価も3万円代をキープしており、僕も特定口座で日本の高配当株をいくつか保有してポートフォリオに入れています。

この記事を見ているみなさんも日本の高配当株投資に興味があるのではないでしょうか?

そこで今回は、「新NISAの成長投資枠を活用して日本の高配当株投資をするメリットやデメリット」について解説していきますので是非最後まで見てください。

・新NISAの成長投資枠の1,200万円で日本の高配当株投資の購入が可能。

・メリットは新NISA口座で日本の高配当株を運用をすると、配当課税20.315%が無税になり得られた利益がそのまま受け取れる。また、米国株と比べ、配当を円で受け取れる点や為替手数料がかからない点が魅力。

・デメリットは配当金を受け取る分、インデックス投資のように複利の力を最大限に生かすことができない。また、インデックス投資のように分散が効かないので自分で複数の銘柄を研究しリスク分散する必要がある。

これらのメリットやデメリット、日本の株式市場の今後を考慮し、日本の高配当株に投資すべきかどうかを解説するので最後まで見てください。

新NISAの制度概要

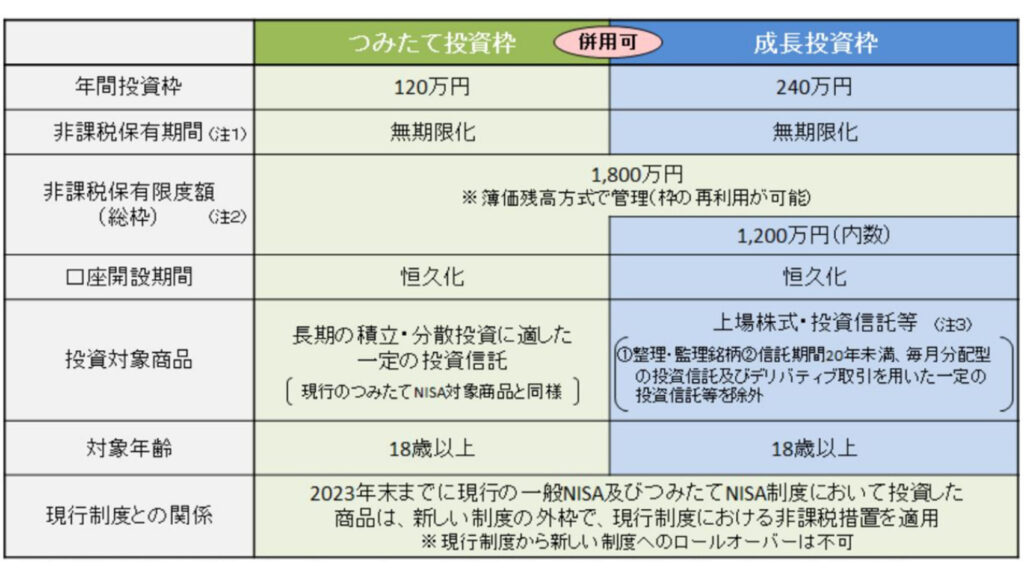

まずは、「新NISA制度」がどのような制度なのか説明します。

NISAとは「少額投資非課税制度」と云って、投資によって生じた運用益が非課税となる制度です。

通常、株式や投資信託に投資して得られた利益に対し、20.315%の税金がかかりますが、これをNISA口座で運用すると、非課税になるのです。

こちらの表は金融庁から引用しています。

出典:金融庁新しいNISA

現行のNISA制度から大きく変わった点は、

・非課税保有期間の無期限化

・口座開設期間が恒久化

・年間投資枠が積立投資枠で120万円、成長投資枠で240万円になり

・つみたて投資枠と成長投資枠の併用が可能

・非課税保有限度額が、両方あわせて1,800万円へ拡充等

この1,800万の内、1,200万が成長投資枠で投資信託やETF、個別株への投資が可能。

今回は、この成長投資枠1200万の枠を使って、「日本の高配当株投資をするメリットやデメリット」について解説します。

日本の株式市場の現状

最近の日本株は好調で、ここ数か月は日経平均株価は3万円代をキープしています。

こちらは、10月10日の日経平均株価です。

出典:Googleファイナンス

日経平均株価とは、日本経済新聞社が東京証券取引所一部に上場している2000社以上の企業の中から、業種などのバランスを考慮して選んだ225社の平均株価です。

チャートは年初来からのものですが、3月中旬ごろから伸びてきて、5月17日に3万円代に突入してから現在まで3万円台をキープし続けています。

日経平均株価の好調な要因は、様々な要因によって影響を受けます。

日本の株式市場に相対的に有利に働いた要因には、今年3月以降、米国などの複数の銀行が破綻した際、日本の金融機関は同様のケースにはほぼ当てはまらないと多くの投資家に判断された点が挙げられます。

また、中国経済の低迷と米中の対立等、さまざまなリスクを嫌気した投資家が日本株にシフトしてきたことなどが考えられます。

また、その他にも

- アメリカの債務不履行が回避

- 日銀の植田総裁が大規模な金融緩和を続ける方針

- コロナ緩和により旅行株に買いが集まる

- 円安の進攻により輸出関連株が好調

- 投資の神様ウォーレンバフェットが日本の商社株を買い増し

など、日経平均株価の好調な要因はさまざまな経済・金融要因に影響を受けています。

そんな日本株が魅力で最近、日本株に投資をする人が増えているんです。

新NISAの成長投資枠を使って投資をするメリット

では、ここからそんな日本株に、「新NISAの成長投資枠を使って投資をするメリット」について解説をしていきます。

メリット①:NISA口座では配当金が非課税になる

通常、株式投資で得た値上がり益や配当金に対する税金は、国内で20.315%が源泉徴収されます。

しかし、新NISA口座の成長投資枠で運用すると、日本でかかる20.315%が非課税になりそのまま受け取ることになります。

例えば、年間の配当金が10万円だったとします。

本来であればこの10万円に20.315%の20.315円が課税され、実際に受け取れる金額は79,685円になります。

これが、NISA口座であれば、20.315%の20.315円が非課税になり100,000円そのまま受け取れるのです。

このメリットは大きいですよね。

メリット②:配当金が円で受け取れる

メリットの2つ目は、配当金がドルではなく円で受け取れるので、為替相場を気にしなくて済みます。

これがドルで取引を行う米国株だと、円高時の配当が減ってしまうリスクもあります。

例えば、米国株で100ドルの配当金を受けたとします。

1ドル=150円の円安だと約15,000円ですが、これが1ドル=100円の円高になると約10,000円に減ってしまいます。

配当金でセミリタイアを考えている人には、この為替変動はない方が計算しやすく助かります。

メリット③:為替手数料が不要

続いてのメリットは、為替手数料がなくせることです。

米国高配当株や米国高配当ETFを購入する際は、ドルが必要ですが楽天証券では1米ドルあたり25銭の為替手数料がかかり、仮に100万円投資をすると、2500円の為替手数料が発生します。

これが日本株の場合だと円での取引のため、為替手数料は発生しません。

これも大きなメリットでしょう。

新NISAの成長投資枠を使って投資をするデメリット

では続いて、日本株に投資をするデメリットについて見ていきましょう。

デメリット①:資産形成効率が悪い

高配当株投資では、投資先から得られた配当を投資家に分配金として還元します。

ただし、分配金を再投資してしまうと、新たに非課税枠を使う必要があります。

今後、資産を大きくしていきたい人には非効率といえます。

一方、インデックス投資では、分配金をファンド内で再投資をする仕組みとなっています。

運用資産が雪だるま式に増えるため、複利の力が効果的に働きます。

新たに非課税枠を使って再投資する必要もありません。

新NISAの非課税限度額を有効的に使って、資産を大きくしたい人はインデックス投資がベストでしょう。

デメリット②:細かい分析が必要

個別株に投資をする際にはよく考えてから投資をする必要があります。

個別株に投資をする際には、高い配当利回りが期待できるケースもありますが、その分、銘柄ごとの細かい分析と研究が必要になります。

時間がかかる上に、投資信託やETFのように分散効果もありません。

リスク分散をするには、自分で複数の銘柄を研究し各セクターごとに銘柄を購入する必要があります。

リスク分散をせずに株を購入してしまうと、株価が下がった時の含み益が大きくなり精神的に大きなダメージを負ってしまいます。

そうならない為にも、複数のセクターに分散して投資をするのがベストです。

ある程度の時間のある人や細かい企業分析が好きな人、これまで投資をしてきた人には良いでしょうが、自信がない人や投資初心者の方にはあまりおすすめできません。

これらのデメリットを理解した上で、日本の高配当株に投資をする必要があります。

まずは少額からやってみる。

これらのメリット、デメリットを知り自分にはできると判断をした人は積極的に日本株への投資を行い配当金を得れば良いと思います。

一方でまだ、日本株に投資をする自信のない人は、インデックス投資をメインで行い、日本の高配当株は少額から始めたら良いと思います。

人気のSBI証券や楽天証券では、日本の高配当株を1株から購入することができます。

以前は、単元株(100株単位から)しか購入できず、安くても10万円代からしか日本株への投資はできなかったのですが、今は1株数百円から数千円台で高配当株を購入し、配当金を得ることが可能です。

まずは、1株から数株の少額投資で感覚を掴んでいき、徐々に購入枚数を増やしていけば良いのではないでしょうか?

非課税期間は無期限なので時間をかけてゆっくりと投資をしていけばよいと思います。

SBI証券と楽天証券の口座開設方法はこちらの記事で解説しています。

僕も2023年6月から日本の高配当株を始めたのですが、毎月少額からこつこつと購入して配当金を積み上げています。

こちらの動画で僕の投資実績を公開しているので良ければチェックしてください。

高配当投資にオススメのアプリ

最後に、高配当株やETFのデータをチェックするのに便利なアプリを紹介します。

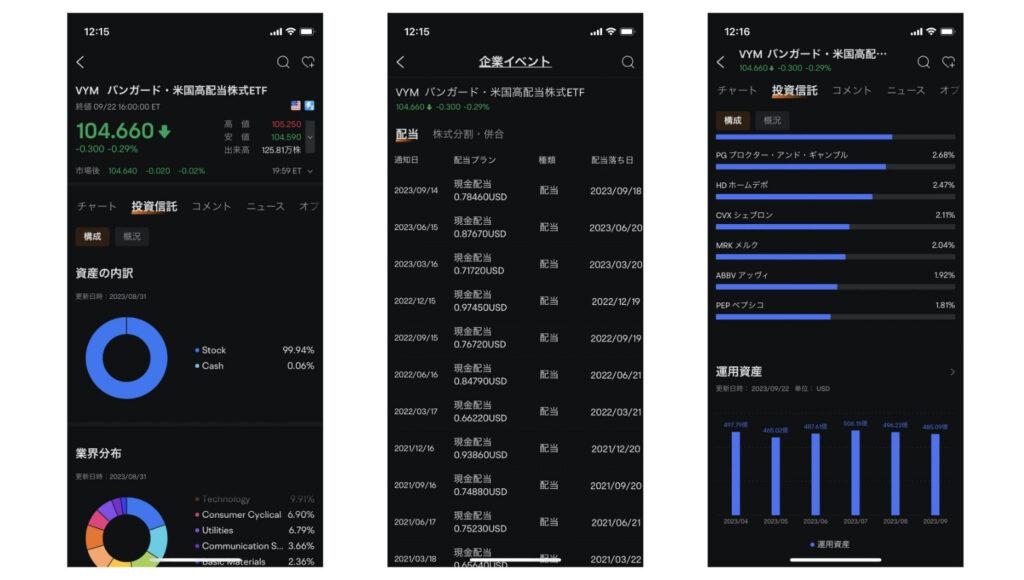

こちらのmoomoo証券アプリが便利です。

登録は簡単で、メールアドレスだけの登録ですぐに使用できます。

日本株や米国株の様々な情報が見れるほか、高配当ETFの情報も確認できます。

アプリ画面で、例えばVYMと検索するとこのように基本的な情報が出てきます。これまでの配当実績も見ることが可能です。

また、今回の動画で説明した、セクター別の構成や、上位銘柄の比率も確認が可能です。これらのことをアプリで簡単に確認できる為、大変便利です。

高配当株やETFに興味のある方は大変便利ですので是非使ってみてください。

moomoo証券のアプリのリンクはこちらです。

まとめ:新NISAの成長投資枠で日本株に投資をするのはおすすめ

今回は、「新NISAの成長投資枠を活用して日本の高配当株投資をするメリットやデメリット」について解説しました。

・新NISAの成長投資枠の1,200万円で日本の高配当株投資の購入が可能。

・メリットは新NISA口座で日本の高配当株を運用をすると、配当課税20.315%が無税になり得られた利益がそのまま受け取れる。また、米国株と比べ、配当を円で受け取れる点や為替手数料がかからない点が魅力。

・デメリットは配当金を受け取る分、インデックス投資のように複利の力を最大限に生かすことができない。また、インデックス投資のように分散が効かないので自分で複数の銘柄を研究しリスク分散する必要がある。

これらのメリットやデメリット、日本の株式市場の今後を考慮し、日本の高配当株も検討すると良いのではないでしょうか。

投資初心者の方や個別株に自信がない人はSBI証券のS株投資や楽天証券のかぶミニを使い、まずは1株からの少額投資で初めて見るのもおすすめです。

それではまた。

コメント