みなさん、こんにちは。

カズです。

日興アセットマネジメント株式会社から、「Tracers S&P500トップ10インデックス(米国株式)」が誕生し話題になっています。

このファンドは、S&P500指数の構成銘柄のうち、時価総額トップ10の銘柄に投資をするものです。

「iFree NEXT FANG+インデックス」や「一歩先いく USテック・トップ20インデックス」と比較もしてみたいと思います。

Tracers S&P500トップ10インデックス(米国株式)の概要

出典:日興アセットマネジメント株式会社

日興アセットマネジメント株式会社から、「Tracers S&P500トップ10インデックス(米国株式)」が誕生します。

ファンドの設定日は、2024年5月16日で、連動対象はS&P500トップ10指数(税引後配当込み、円換算ベース)です。

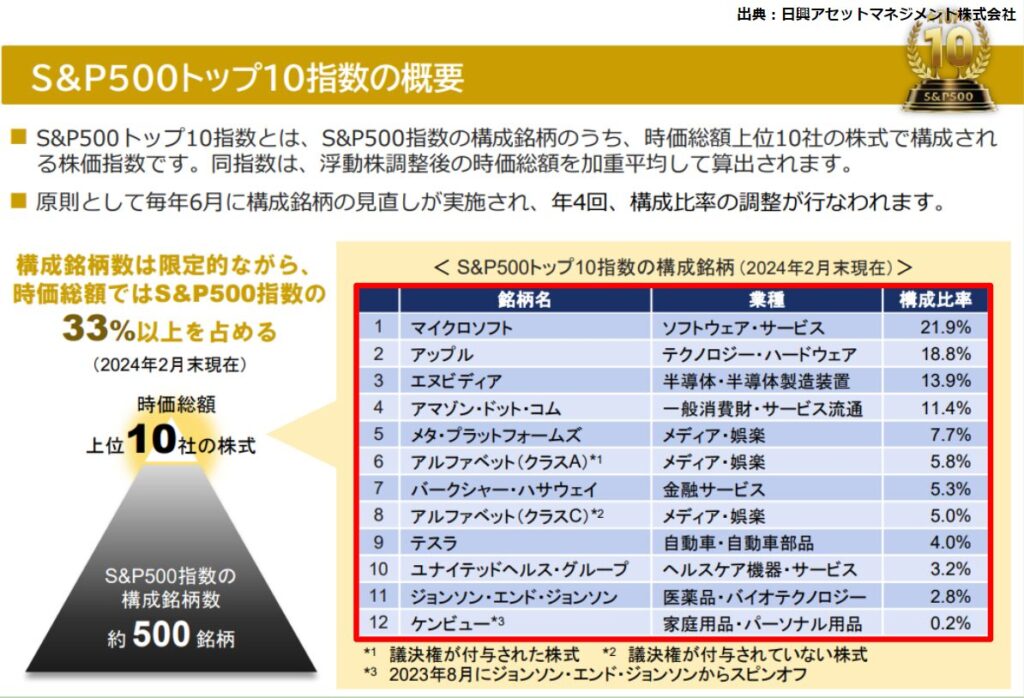

ベンチマークは「S&P500トップ10指数」で、S&P500構成銘柄のうち時価総額上位10社に投資する商品です。

原則として毎年6月に構成銘柄の見直しが実施され、年4回、構成比率の調整が行なわれます。

S&P500トップ10の構成銘柄

実際の構成銘柄はこちらです。

トップ10のはずが、12銘柄ありますね。

その理由は、Google (アルファベット)がAとCで分かれているのと、ケンビューがジョンソン&ジョンソンから分離独立している為、12銘柄となっているようですが、実質的には10銘柄となっています。

FANG+のように10社に均等投資する商品ではなく、時価総額加重平均で投資する商品となります。

よって、マイクロソフトやアップル、エヌビディアなどの超大型株の構成割合が高くなっています。

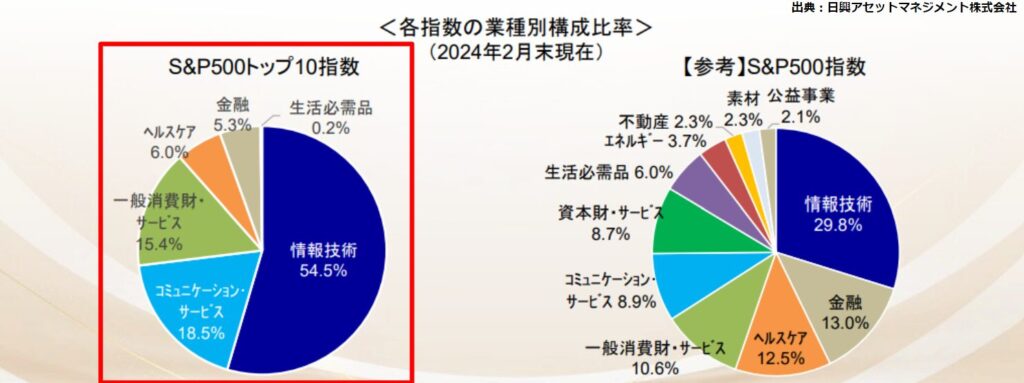

S&P500トップ10指数の業種別構成比率を見てみると、情報技術が54.5%と半分以上を占めています。次にコミュニケーション・ サービス が18.5%、一般消費財・ サービス 15.4%となっています。

S&P500トップ10インデックスの信託報酬

気になる信託報酬やその他の費用を見てみましょう。

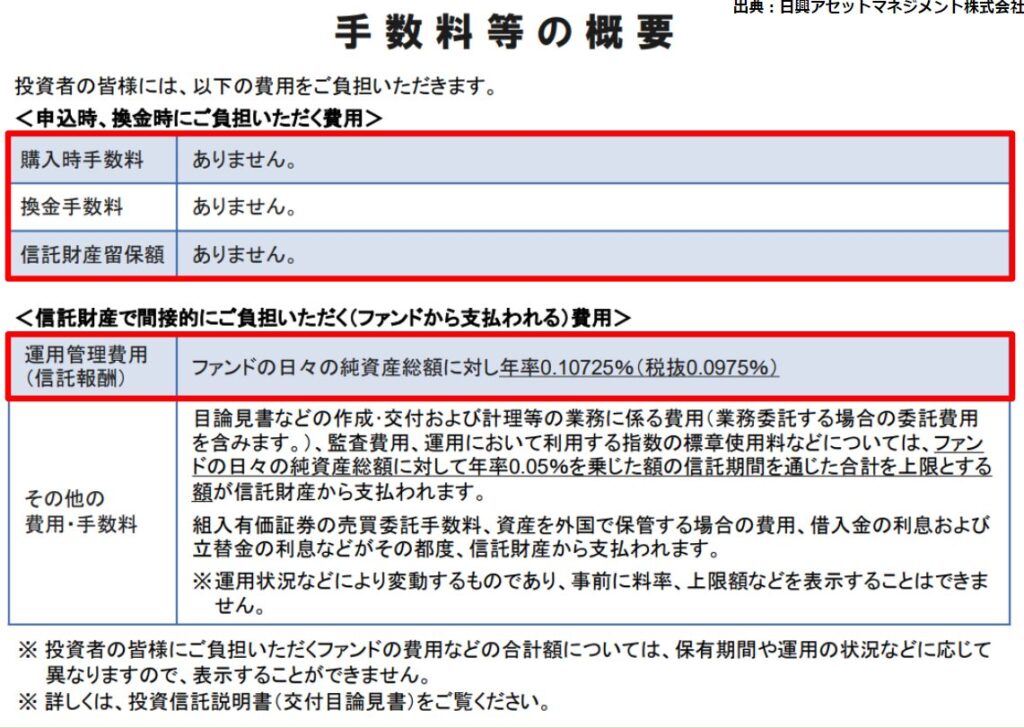

購入時手数料:無料

換金手数料:無料

信託財産留保額:無料

信託報酬は、年率0.10725%となっています。

この年0.10725%の信託報酬は、「iFreeNEXT FANG+インデックス」や「一歩先いく USテック・トップ20インデックス」と比較しても安いですね。

ただし、銘柄入れ替えなどに伴う隠れコストがかかりますので、実質コストについては実際に運用が開始されてからわかることになりますので注意が必要です。

このファンドは、SBI証券、マネックス証券、楽天証券で購入が可能です。

また、新NISAでは成長投資枠でのみ投資ができる見込みです。

FANG+とUSテック・トップ20と比較

競合商品の「iFreeNEXT FANG+インデックス」や「一歩先いく USテック・トップ20インデックス」と比較してみました。

どれもマグニフィセントセブンへの投資比率が高く、いわゆる「その時勢いがある勝ち馬に乗り続ける戦略」の商品です。

米国株式市場において特に影響力のある7つのテクノロジー企業を指す言葉で、これらの企業はアップル、アルファベット、アマゾン・ドット・コム、メタ・プラットフォームズ、マイクロソフト、エヌビディア、テスラで構成されています

FANG+は10銘柄に10%ずつ均等に投資する「均等平均」なのに対し、今回のS&P10 とUSテック・トップ20は、「時価総額加重平均」で投資するタイプです。

「iFreeNEXT FANG+インデックス」や「一歩先いく USテック・トップ20インデックス」についてはこちらの過去動画で詳しく解説しています。

気になる方は動画の説明欄にリンクを載せておきますのでチェックしてみてください。

S&P500トップ10インデックスのメリット

次にこのファンドのメリットを3つ紹介します。

メリット①:大きなリターンが狙える

1つ目は、大きなリターンが狙えることです。

米国大企業やM7に投資ができ、大きなリターンが狙える可能性があります。

このファンドを構成する米国大企業やビッグテックは景気の影響を大きく受け、成長するときは大きく伸びます。

特に最近では、半導体銘柄であるNVIDIAの成長が凄まじいですよね。

また本ファンドに含まれる銘柄は無配の企業が多く、配当に回す分を企業の技術投資へ回しています。それを基に新技術を開発し、飛躍を続けるため、今後も成長することが期待できます。

メリット②: リバランス性に優れている

2つ目は、リバランス性に優れていることです。

ベンチマークである「S&P500トップ10指数」は、原則毎年6月に構成銘柄見直しを実施し、年4回構成比率のリバランスが行われます。

この構成銘柄の組み換えによりパフォーマンスが改善する可能性があります。

成績の悪い銘柄は自動的に除外または構成率が低くなり、本ファンドへの影響を少なくすることが可能です。

メリット③:不況時の回復が早い可能性がある

3つ目は、不況時の株価の回復が早い可能性があることです。

米国の大企業は財務健全性や市場競争力が非常に高いです。

好景気時には設備投資により利益や稼ぐ力を伸ばし続け、不況時にはリストラやパフォーマンスの悪い事業を切り離すことで強靭化を図ります。

これらのことから、不況時に取れる選択肢が限られる中小企業よりも早く業績や株価が回復する可能性が高いと言われています。

S&P500トップ10インデックスの注意点

S&P500構成銘柄のトップ10は、その大半がマグニフィセント・セブンが占めています。

実質的にはマグニフィセント・セブンに集中投資するのと変わりがなく、テック銘柄や半導体銘柄への集中投資になります。

景気の影響を受ける米国大企業やビッグテックは不況時に大きく値を落としてしまいます。

それゆえ、この投資信託は不況時には大きく値を下げてしまうことが予想されます。

こちらの図は、「S&P500トップ10指数」と「S&P500」の過去10年のリターンを比較した図です。

出典:日興アセットマネジメント株式会社画像検索

特に過去5年間では両者のリターンに大差がついており、トップ10指数の方が圧勝です。

ただし、2022年のような相場ではS&P500よりボラティリティが非常に高くなるため注意が必要です。

以上のことから、このファンドへの投資はFANG+やUSテック20と同様に大きなリターンが期待できますが、大きなリスクも存在するということを覚えておきましょう。

便利な投資アプリの紹介(PR)

最後に、日本株、米国株、ETFのチャートや構成銘柄のニュースなどの情報収集にすごく便利なツールがありますので紹介したいと思います。

これを使うと誰でも楽に情報をキャッチできますので是非使ってください。

こちらのmoomoo証券というアプリです。

登録は簡単で、メールアドレスだけの登録ですぐに使用できます。

日本株や欧州株、インド株、米国株の様々な情報が見れます。

アプリ画面で、例えばインドと検索するとインド株のETFの情報、チャートはもちろん、組入銘柄とその比率も簡単に見ることができます。日々のチャートの動きや分配金の情報などを直ぐにキャッチできます。

海外株式やETFに興味のある方は大変便利ですので是非使ってみてください。

\無料で登録&最大10万円相当プレゼント/

まとめ:S&P500トップ10インデックスはサテライトとして

このファンドは、FANG+インデックスやUSテック20インデックスと比較しても信託報酬が、年0.10725%と低いことが魅力的です。

また、S&P500トップ10に時価総額加重平均で投資するため、大きなリターンが期待できます。

しかし、10銘柄のみの投資のため、株価下落時は他のファンドと比べてボラティリティーが大きくなることが予想できます。

大きな暴落に耐えきれないという方は、王道の投資信託であるオルカンやS&P500をコアに投資をし、サテライトとして投資をすることをおすすめします。

この情報がみなさんの資産形成の役に立てれば幸いです。

それではまた。

コメント