みなさん、こんにちは。

カズです。

2024年からスタートする新NISA。

様々なメディアで取り上げられていますね。また、書店にも新NISAの書籍が並び始めました。

この新NISA。積立投資枠と成長投資枠の二つの投資枠があり、どう活用すれば効率的に資産形成ができるかお悩みの方も多いのではないでしょうか?

今回は、新NISAの成長投資枠の活用法について、僕の考えをまとめたので解説しようと思います。

2024年の新NISAで投資をする人は、参考になるかと思いますので是非最後まで見てください。

※Youtubeでも解説しています

✅やってはいけない投資手法を知り、リスク分散を行う

①上場株式(個別株)を買う

②アクティブ・ファンド(投資信託)を買う

③すぐに儲けようと短期運用で売買する

✅成長投資枠でも投資信託を買う(つみたて投資枠の併用)

それでは解説していきます。

新NISAで何が変わるのか?

まずは、現行のNISAから新NISAになって、「何が変わるのか」「何を買えるのか」「何を買えないのか」を確認していきましょう。

新NISAの制度概要

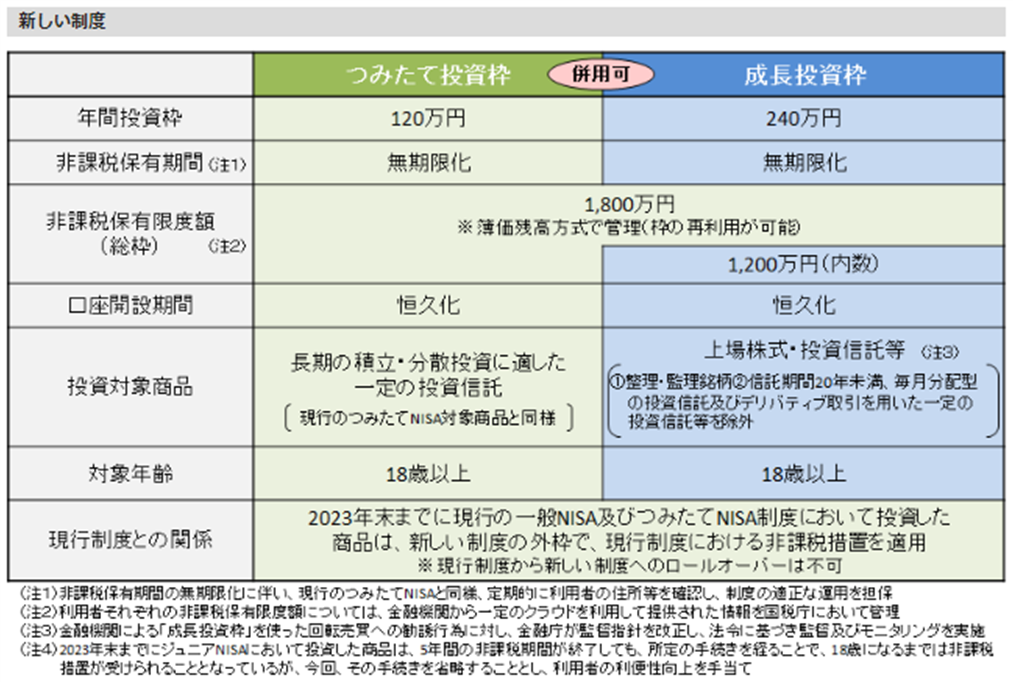

こちらの表は金融庁から引用しています。

出典:金融庁 新しいNISA

現行のNISA制度から大きく変わった点は、

- 非課税保有期間の無期限化

- 口座開設期間が恒久化

- 年間投資枠が積立投資枠で120万円、成長調子枠で240万円になり

- つみたて投資枠と成長投資枠の併用可能

- 非課税保有限度額が、両方あわせて1,800万円へ拡充など。

新NISAでは、今までのつみたてNISAと一般NISAが限度額総枠で統一され、併用が可能になりました。

また、非課税保有期間も無期限化と大幅に優遇され、投資家にとってはありがたい制度改正になりました。

成長投資枠で何が買える?

では現状、成長投資枠ではどのような投資商品が買えるのでしょうか?

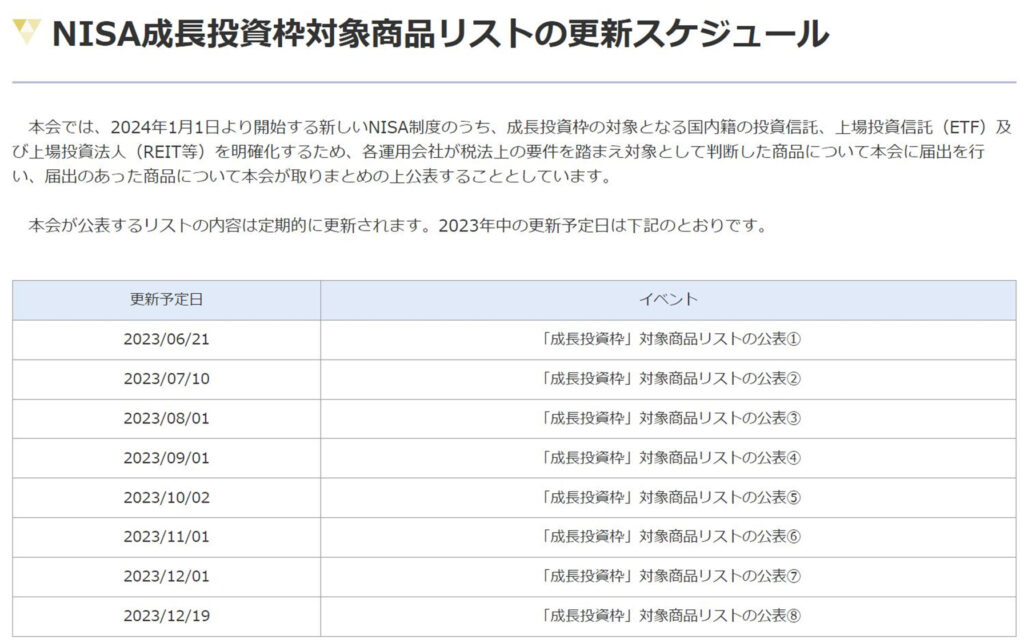

現行のNISA同様、上場株式やETF、投資信託、リートを購入できます。投資信託協会のホームページで成長投資枠で投資できる投資信託の商品が確認できます。

出典:投資信託協会NISA成長投資枠の対象商品

成長投資枠で投資可能な商品は随時更新されますので気になる方は、投資信託協会のHPのNISA成長投資枠の対象商品をご確認ください。

出典:投資信託協会、NISA成長投資枠対象商品リストの更新スケジュール

成長投資枠で何が買えない?

成長投資枠で購入できる商品は現行NISAとほとんど変わりません。しかし以下のようなリスクの高い商品は新NISAでは除外されます。

- 信託期間が20年未満の投資信託等

- 整理銘柄・管理銘柄に指定されている上場株式等

- 毎月分配型の投資信託等

- 高レバレッジ型の投資信託等

レバナス系のようなボラティリティー(変動価格のブレ幅)の高い商品が事前に除外されるのは、これから投資を始める人にとっては安心ですね。

成長投資枠の活用方法

「何を買うべきか」を考える前に、「何を買わないか」を考えると、成長投資枠をどのように活用すればいいのか見えてきます。

もともとNISAの導入意義は、幅広く資産形成に参加できる仕組みを整備し、中間層の資産所得を大きく拡大させることです。あくまでもギャンブルではなく、少額からでも長期運用することで資産を築くことが大前提。

やってはいけない投資手法

- 上場株式(個別株)を買う

上場株式を買うこと自体は問題ありませんが、「何を買うのか」「いつ買うのか」一般投資家が考えながら投資するのは非常に難しいです。

リスクを少しで減らすためには、投資信託のようなリスクを分散した投資が無難です。

それでも自信のある方は、上場株式(個別株)を買ってみてはいかがでしょうか。

- アクティブ・ファンド(投資信託)を買う

アクティブ・ファンドの特徴は、指数を上回る成績を目指す積極的な投資商品です。ただ実際のところ、インデックス・ファンドに8割以上負け越しているのが現状。

市場を上回る成績を出すのはプロでも難しいことを証明してくれています。だからリスクや手数料の高いアクティブ・ファンドはおすすめしません。

- すぐに儲けようと短期運用で売買する

年間投資枠が240万に増額されたことで、短期間で利益を求める方が増えると予想されます。

短期間で売買を繰り返すことを「回転売買」と言いますが、金融では過去に回転売買を規制するよう監督指針に明記しています。参照:回転売買の規制を明記 金融庁、監督指針を改正へ

NISAの導入意義を思い出してください。あくまでも長期運用で資産を築くことが目的のはず。

成長投資枠でも投資信託を買う(つみたて投資枠の併用)

やってはいけない投資手法から導き出される結論は、成長投資枠でも投資信託を買うことです。

理由はリスク分散ができて、長期運用に向いているから。

つみたて投資枠と同じものが買えるのであれば、投資信託しかありません。

理想の買い方は、

- つみたて投資枠を使って、年間120万円の投資信託を買う

- まだ資金に余裕がある場合は、成長投資枠でも同じ投資信託を買う

非課税保有限度額は1,800万円と上限が決まっていますので、無理のない範囲でちょこちょこ投資信託を買うことをおすすめします。

おすすめの投資信託

成長投資枠の活用方法、最後はどの投資信託を買うかです。

商品選択のポイントは、

- インデックス・ファンドを選ぶ

- 信託報酬が安いファンドを選ぶ

- 純資産総額が大きいファンドを選ぶ

- S&P500(米国株式)もしくは全世界株式(オルカン)を選ぶ

この条件を満たしていれば、概ね失敗はありません。

その中でもおすすめの商品は、

- SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)

- 三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)

この二つの投資信託は、ファンド手数料が安く、純資産総額もかなり大きいです。

特に三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)では、最近

信託報酬が0.05775%に値下げされ大きな話題となりました。

過去の記事でおすすめの投資信託を取り上げていますので、こちらも併せてお読みください。

新NISAの注意点

新NISAは超優秀・超お得な非課税制度とお伝えしましたが、良い点ばかりではありません。注意点もいくつか存在します。

ロールオーバーができない

現行の一般NISAやジュニアNISAにおいて、非課税期間が終了したら翌年の非課税投資枠に移管して非課税期間を延長できる制度のこと

現行のNISAで保有している商品を、新NISAの口座に移管することはできません。新NISAに商品を移すには、一度売却して買い直す必要があります。

罠ファンドに注意する

おすすめの投資信託で商品選びのポイントをお伝えしましたが、全部の条件を満たしていても実際にはコストが多くかかっているものがあります。

最近、話題にもなった「日興-Tracers MSCIオール・カントリー・インデックス(全世界株式)」。三菱UFJのオルカンと比較すると信託報酬の低さが目に入ります。

しかしこの信託報酬の中には本来含まれるはずの「商標使用料」が入っていません。一方三菱UFJのオルカンは、商標使用料が含まれているので信託報酬が高くなっています。

一見、日興―Tracersのオルカンの方が優秀に思われますが、中身をしっかり読み込むとこのような罠が見えてきます。購入する際は、目論見書や商品の口コミなど正しい情報の取捨選択をしてください。

この他にも、配当利回り(分配金)が高い人気のファンド「インベスコーインベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月分配型)」もありますが、罠銘柄の可能性があります。

配当は20%と高いですが、その分信託報酬や販売手数料も非常に高いです。またたこ足配当を行っている可能性もあります。

元本を切り崩して配当金(分配金)を支払う配当のこと

どちらも成長投資枠の対象ファンドになっているので、注意してください。

未成年は新NISAを利用できない

現行NISAでは、ジュニアNISAという未成年のお子様向け少額投資非課税制度がありました。新NISAではジュニアNISAが廃止され、18歳未満の未成年は利用できません。

その分つみたて投資枠や成長投資枠の年間投資枠が増額され、尚且つ途中での現金化も自由にできるため、大きな損失はありません。

まとめ

今回は、新NISAの賢い成長投資枠の活用法についての話をしました。

やってはいけない投資手法を知り、リスク分散を行う

やってはいけない投資法は、

①上場株式(個別株)を買う

②アクティブ・ファンド(投資信託)を買う

③すぐに儲けようと短期運用で売買する

この、やってはいけない投資手法から導き出される結論は、成長投資枠でも投資信託を買うこと。

理由はリスク分散ができて、長期運用に向いているからです。

つみたて投資枠と同じものが買えるのであれば、投資信託しかありません。

理想の買い方は、

つみたて投資枠を使って、年間120万円分の投資信託を買う

資金に余裕がある場合は、成長投資枠でも同じ投資信託を買う

非課税保有限度額は1,800万円と上限が決まっているので、無理のない範囲でちょこちょこ投資信託を買うことをおすすめします。

それではまた。

コメント